售電業者陽光伏特家近期在永豐銀行的「再生能源專屬信託模式」下,完成國內首起融資電廠轉供綠電的信託案例。藉由引入信託制度,提高金流安全,讓建廠資金及用戶繳交的電費都進到第三方信託專戶專款專用,再由銀行端撥款給發電業跟售電業,解決中小型再生能源的融資困境,並間接解開「中小企業買不到綠電」的僵局。

陽光伏特家表示,首例綠電信託模式的誕生,是我國再生能源自政策補助邁向市場機制的重要一步。

人人都能買綠電 金流風險升

在電力自由市場開放以前,電廠的唯一售電對象是台電,銀行幾乎不用考量售電對象的信用評價。電力自由市場開啟後,人人都能買綠電,人人都能賣綠電。賣電管道更是不只一種,或賣給售電業或直售給用電戶,然而在無法確定買家信用評價的情況之下,金流安全問題也浮上檯面。

興建一座再生能源電廠成本高昂,初期往往需借助「融資」力量才能完成建廠。然而,這個階段可不容易,電廠首先要將再生能源發電設備的規劃案抵押給銀行借款,銀行則會評估設備的設計、預估發電量及售電對象等條件決定是否貸款。等到電廠開始運轉發電,賣電所得收取到電費,部分將用來償還當初設置電廠的貸款。

陽光伏特家綠電交易經理柯建佑說,融資成功的最重要關鍵在於,銀行必須確保電廠「售電對象」的信用,否則電廠賣電出去,若無法如期收回電費,就沒有能力向銀行還款。

金流安全推一把 導入信託模式 助跳脫躉購進入自由市場

為了因應困境,售電業者與金融業合作出一套「再生能源專屬信託模式」,盼提升企業、發電業及售電業之間購電或轉售的安全性。今年4月,永豐銀行就宣布與售電業者南方電力簽約,永豐將提供綠電交易押標金、保證金、電費及儲能輔助服務價金收入等信託管理機制。

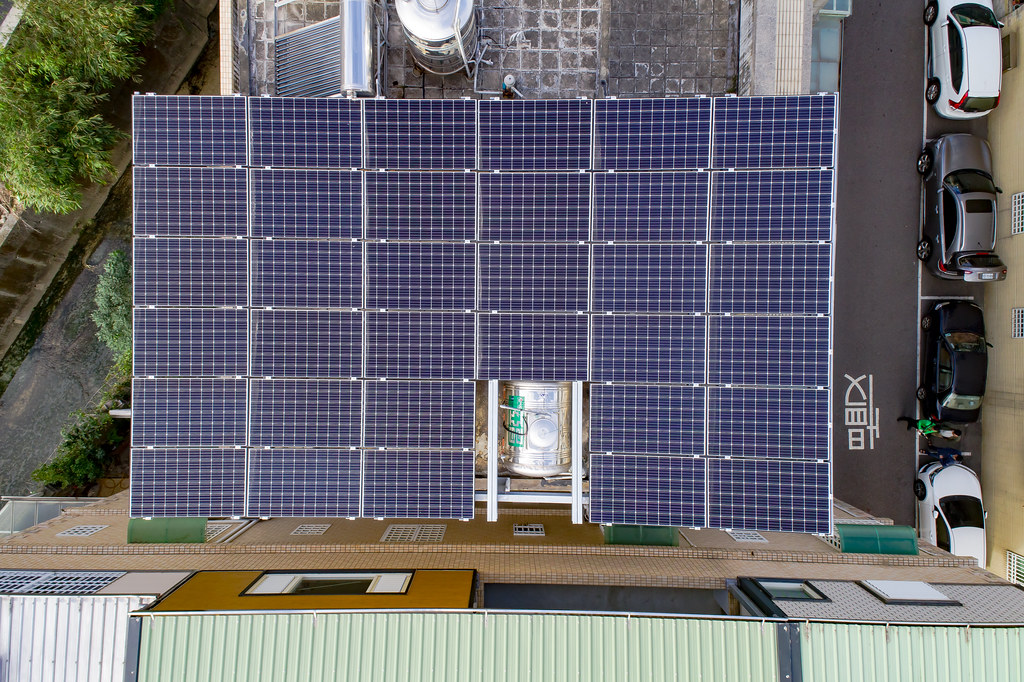

國內首起融資電廠轉供綠電的信託案例也在近期出爐,陽光伏特家藉由與永豐銀行的「再生能源專屬信託模式」,促成發電業者「雲豹能源」替旗下太陽光電廠完成融資協議轉換,成功跳脫台電躉售制度,順利將綠電轉供給國內企業。

柯建佑解釋,在綠電交易過程中導入信託的優勢在於,信託資金會進到專戶以利金流控管且專款專用,避免資金挪動等相關風險。未來用戶付給售電業的電費也會進入第三方帳戶,再由銀行端撥款給發電業跟售電業。

如此一來,銀行可以即時掌握用戶付款情形,取得領先指標,如某用戶曾有信用不良紀錄,或是近期付款情形不佳,銀行都有權利拒絕該用戶買綠電。

為了確保用戶如期付款,售電業也有因應之道,陽光伏特家共同創辦人馮嘯儒解釋,通常有保證金及預付電費兩種方式,例如在簽訂購電合約時,就先收取用戶一年電費的10%作為保證金,並要求預付一個月電費,以確保日後發生未能付款的情況,還能正常營運。

除了以信託確保金流安全,金融業界也持續討論其他解方。柯建佑指出,當售電業本身的金融出現問題,或許就可藉由「債權轉讓」的方式,透過售電業直接將債權轉讓給電廠,讓用戶直接付電費給電廠。

信用評價有保障 綠電市場再邁重要一步

首例綠電信託模式的誕生,也被視為是再生能源從全然的「政策補助」邁向「市場機制」的重要一步。馮嘯儒表示,過去綠能需求不足,廠商投入開發的意願低,因此政府才從補助性質的躉購制度起步。但是長期依賴補助,反而讓自由市場僵化。信託機制的導入,將有助解決發電業及金融單位對於綠電自由交易的不信任,促成自由市場的發展。

不過,信託模式的適用範圍仍僅限於太陽光電。馮嘯儒解釋,光電個體規模小,裝置容量介於50至100瓩之間,大多是賣給需求量少的用戶,而在這種用電戶數量多,信用評價卻遠不及大型企業的情況下,對銀行而言就需要一套「背書」機制。

至於未來有沒有可能產生風電交易的信託,讓大型企業以外的用戶也能買到風電,馮嘯儒則說,風電的規模和牽涉金額龐大,很難單憑信託就讓銀行降低售電對象門檻,還是需要由政府或台電方建立相關的信任機制或配套措施,才可能讓風電的融資銀行買單。