全球投資巨頭貝萊德(BlackRock)最近與其他銀行展開了創新的合作模式:在一項信用額度高達44億美元的新融資協議中,貝萊德將償還債務支付的利息與其實現3個永續關鍵指標(KPI)掛鉤,其中幾項就是該公司既有的永續目標,包含:

-

至2024年,每年增加3%女性高階主管的比例

-

提升黑人和拉丁裔員工比例至30%

-

至2030年,將永續投資的規模從現在的2000億美金增加至1兆美金

根據新條款,若貝萊德達成兩個KPI,同時又沒有在第三個KPI表現明顯不佳的狀況下,將獲得與保證金和貸款利率相關的調降優惠;反之,若其有兩個KPI表現明顯不如預期,則將受到定價罰款。

定期檢驗ESG績效,不再只是一次性的事前體檢

隨著股東及投資人對於推動環境、社會和治理(ESG)友善的期待與日俱增,新型金融服務已應運而生。2018年,全球知名食品集團達能(Danone)在一項與12家國際銀行合作的聯貸案達成協議,若該公司第三方ESG得分達標,銀行將調降其貸款的保證金與利率。

2019年,星展銀行台北分行也與友達光電簽署3年期的「永續指數連結貸款」,該銀行將每年定期評估其道瓊永續指數(Dow Jones Sustainability Index, DJSI)的ESG績效,以相似手法祭出優惠利率。

這些措施使得企業需一直維持良好的ESG表現,才能保有較低的貸款成本。

是機會也是警訊:除了利率減碼,首度索取風險貼水

從上述兩案可推知,過去常以調降利率來「獎勵」ESG績效達標者,而未「懲罰」未達標者,且都仰賴外部單位給予的ESG綜合評分。反觀貝萊德的新措施,也許是史上第一次,可能針對未達成事先約定的「具體」永續目標,而受到價格懲罰。此外,相較之下,這項新措施可依據公司既有的企業文化與永續策略設定目標,可說是支持其具有「獨特性」的永續KPI。

ESG投融資的遊戲規則正在改變

這訊息透漏著,ESG績效明確地攸關企業的資金成本,且賞罰規則逐漸細緻化。

若把企業的ESG績效比喻成考試成績,除了以現金獎勵考試成績好的學生外,也開始向成績不好的學生收取罰款,且罰款對象從原本考試不及格(未遵守法規)的人擴大到沒有達到預先約定分數(未達成永續KPI)的人。

回到台灣的金融業,針對永續投融資及永續目標的做法如下:

ESG風險因子主要是違反法規者

於授信前,對授信戶進行環境及社會風險之調查,因環境污染、廣告不實、違反勞動法規而被裁罰之紀錄或公告之重大訊息等,多半被視為具有ESG風險。以前文的譬喻來形容,ESG風險因子多半是考試不及格的學生。

普遍未公開細部的ESG核貸標準

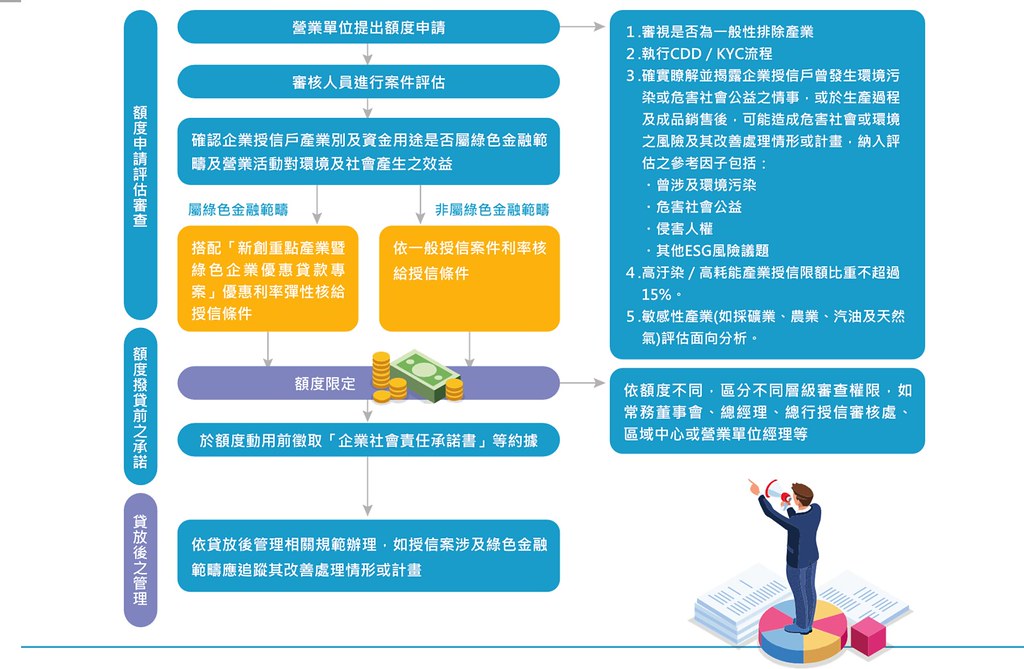

ESG風險因子會作為申請案件的「考量因素」,或依額度不同,區分不同層級審查權限[5];有些則對高ESG風險專案以有條件通過(如:設定融資限額或要求授信戶簽署企業社會責任承諾書),或少部分為不核准案件。而考量風險因子後如何處理、額度多少、融資限額為何等細部資訊普遍未公開。

禁止承作的對象多為不符合道德標準的產業

目前國內僅有玉山與國泰兩家銀行跟隨國際趨勢,宣示停止新承作燃煤發電融資案。其餘銀行避免承作產業多僅限於色情與爭議性軍火武器,可以推測,燃煤電廠仍占銀行一定程度的融資比例。

減碳目標著重於自身營運大於投融資組合

今年(2021)4月,玉山金率先宣布2050年成為淨零碳排的金融機構。然而,相較於其他國際金融集團(如:渣打、匯豐)宣布在2030年達成營運淨零排放且2050年達成投融資淨零排放,國內尚無金融機構設定投融資客戶的減碳目標。

但值得注意的是,從中信金簽署加入「碳會計金融合作夥伴關係」(PCAF),承諾將在3年內以其方法學量測並揭露投融資組合碳排量可以推測,金融業在設定投融資減碳目標前,計劃先檢視各類客戶的碳排量,以利重新調整投融資組合。

回頭來看,全球ESG投融資標準及決策牽動著各地金融價值鏈,台灣若想與貝萊德這項新措施或其他國際趨勢接軌,金融業將須精進及細緻化各項ESG衡量標準,產官學研也須共同發展相關技術來協助低碳轉型,並搭配符合邏輯的衡量方法來檢視永續目標,擴大正向的金融影響力。

※本文轉載自低碳生活部落格〈不再只獎勵ESG好學生 投資巨頭貝萊德新協議:未達永續目標將受罰〉

參考資料

- BlackRock Links Borrowing Costs to Diversity and Sustainable Investing Targets、Larry Fink says BlackRock 'isn't perfect.' These new incentives could help

- Danone’s Positive Incentive Financing Strategy

- 星展銀行X友達光電 啟動「永續指數連結貸款」

- 台新金控永續金融

- 第一金控盡職授信、責任投資及商品審查

- 亞洲金融業首家 玉山承諾科學基礎減碳目標朝1.5°C邁進並宣布2030年100%使用再生能源 2050年成為淨零碳排銀行

- 渣打拚2030年淨零碳排

- 英國匯豐目標全客戶2050淨零排放 投1兆美元綠色融資助轉型

- 中信金帶頭減碳 簽署加入PCAF