面對氣候變遷,企業的挑戰日益嚴峻,使得氣候風險揭露的意識不斷提升,許多標竿企業自主參與氣候倡議,其中與金融業最相關的又以「氣候變遷相關財務揭露」(Task Force on Climate-Related Financial Disclosure, TCFD)為主。

近年來,TCFD的發展非常快速,加上受益於COVID-19疫情,讓ESG(環境、社會、公司治理)議題受到關注,使得大量的資金湧入ESG與永續發展投資項目。這也促使企業必須提出積極的承諾或是參與相關倡議才能獲得更多投資人的親睞。市場「需求」殷切的期盼,讓TCFD快速地成為企業推動永續工程的標準配備,其中又以金融產業特別顯著。

氣候風險揭露發展快速 但仍遠遠不足

儘管金融業紛紛加入成為TCFD的支持者,但企業只需要承諾支持TCFD就可以成為支持者,並不像科學基礎目標倡議(SBTi)或是百分之百再生能源 (RE100)等倡議,需要審核達標路徑或是提出具體目標。

我們可以發現,TCFD這類自願性質且門檻不高的氣候倡議,對參與者沒有強制力,無法要求所有參與者都提出相同品質的報告,揭露氣候相關風險的資訊因而顯得良莠不齊。此外,現實的情況是,大多數企業仍未參與TCFD,成為市場上的漏洞。

種種的問題都指出:氣候風險揭露必須要從過去的自主承諾,轉變為更強制的規範,以督促企業提出揭露程度與品質俱進的報告。因此,「是否要將氣候風險揭露作為強制性政策」的討論就此展開。

多國政府加速啟動 強制企業揭露氣候風險

2018年11月,時任英格蘭銀行行長的馬克・卡尼(Mark Carney)[1]曾在永續會計論壇上表示,許多金融保險公司對氣候變遷的認知仍然不足,強制要求氣候風險揭露還言之過早。

然而,趨勢的發展可能超乎卡尼的想像。許多國家的政府開始思考,要從金融監管的機制之下,強制金融相關產業揭露氣候風險。到了2020年,目前已有英國、法國、香港、紐西蘭等超過5個國家提出強制性的氣候風險揭露規劃,其中不乏重要的國際金融中心。

英國作為世界金融市場的領導者之一,也是COP26的主辦國,在氣候金融上的作為相當積極。英國財務大臣里希・蘇納克(Rishi Sunak)於2020年11月宣布,希望在2025年前強制英國所有企業揭露氣候相關風險。在此之前,原先的規定只有受英格蘭銀行旗下審慎監理局(Prudential Regulation Authority, PRA)監管的金融機構,才有義務要依據TCFD揭露氣候相關風險。

英國的金融監理依照類型由不同的政府機構管理,大致可以分為隸屬於審慎監理局(PRA)、金融行為監管局(Financial Conduct Authority, FCA)、就業及退休金事務部(Department for Work and Pensions, DWP)等。

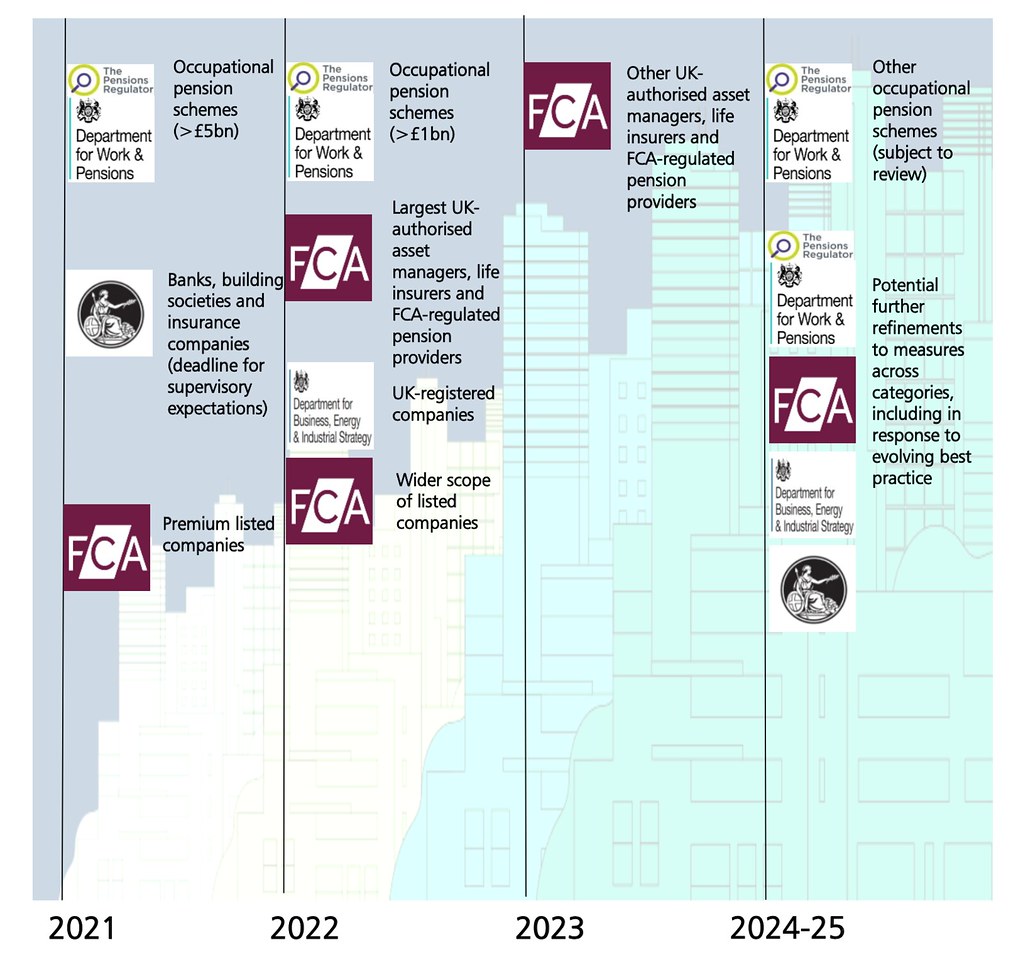

為了成為全球第一個強制企業揭露氣候風險的國家,英國政府成立跨部門的「TCFD與金融監管機構聯合工作小組」,由英國財政部主持,包括上述PRA、FCA、DWP等單位。工作小組針對7種不同類型的產業及退休基金,訂定不同的路徑與時間表。由於所涵蓋的產業別已經超過單一金融監管機構的職權,勢必要透過跨部門的工作小組來協調不同的監管單位訂定相應管制目標。

2020年11月,英國財政部發布聯合工作小組的期中報告,針對不同部門的策略與狀態、範疇、機制等具體列出後續的規劃,並依此進度安排2021-2025年英國氣候風險揭露的發展路徑圖。

路徑圖顯示,2021年英國優質上市公司已經被要求在財務報告中進行與TCFD一致的揭露[2];2022年將擴及到所有的上市公司;2023年將納入資產管理公司、保險公司、以及受金融行為監管局所管理的退休基金。

2021年6月,金融行為監管局發布兩份公眾諮詢文件,提出新的強制性氣候風險揭露規則。此次公眾諮詢是依據聯合工作小組所規劃的路徑,調整TCFD的適用範圍,新規範擴大目前僅適用於優質上市公司的制度,擴及到所有上市公司的發行人。FCA預計新被納入的公司中,約有一半屬於「基礎資源、金融服務和能源行業」,投資者對這些公司的氣候策略及轉型計畫有很大的興趣。

台灣的永續金融策略?有,也沒有

相較於掌管貨幣政策與整體金融穩定的各國中央銀行,負責金融監理秩序的政府機構由於市場變化快速,往往會更加積極地回應。在台灣,氣候變遷風險揭露與永續金融議題主要由金融監督管理委員會(以下簡稱金管會)負責,中央銀行的角色則相對被動。

2020年8月,金管會提出《綠色金融行動方案2.0》,期望在2017年提出《綠色金融行動方案1.0》的基礎上,由過去強調金融機構以投、融資支持綠能產業,提升至氣候風險揭露,並朝著深化ESG投資、永續發展的方向前進。

「綠色金融2.0」明顯開始納入並重視氣候變遷相關風險與氣候變遷風險揭露的TCFD標準。2020年1月,證交所也公告修正《上市公司編製與申報企業社會責任報告書作業辦法》條文,儘管這樣的規定與強制性的風險揭露仍有一段距離,不過金管會無疑是最積極處理氣候金融議題的政府部門。

金融產業涉及的政府機構廣泛,即便金管會可以要求一定資本額以上的企業需編撰「企業社會責任報告書」,但對於大型的退休基金卻無「法」可管。

由銓敘部管理的退撫基金(約1兆2600億元)與勞動部管理的勞動基金(約4兆5000億元)擁有大量資金,事實上並未積極回應近年來氣候變遷的趨勢。除了勞動基金出版其企業社會責任報告書,並委託彭博社(Bloomberg)編制自身ESG投資指數外,對於TCFD或是氣候風險揭露尚未有更積極的規劃。

兩大基金的組成來自全國民眾的社會保險及退休基金,但是我們卻一點也不清楚龐大的政府基金所面臨的氣候變遷風險為何。氣候變遷風險揭露不應僅是規範企業的原則,對政府基金也應該有相同的標準。面對複雜的永續金融議題,政府部門間必須要有更多橫向的溝通,或是藉由上位機關組成跨部門工作小組,訂定明確的永續金融目標及路徑。

COP26召開前夕,各國領袖關於強制性的氣候風險揭露已有諸多討論,對英國而言,這是展現其氣候與金融領導地位的重要舞台,屆時也可以期待各國領袖是否會在COP26提出進一步推進強制氣候風險揭露的議程。

註釋

[1] Carney是TCFD發展的重要推手,目前也是聯合國氣候行動與金融特別大使(UN Special Envoy on Climate Action and Finance)。

[2] 在倫敦證券交易所掛牌的公司依據上市的等級分為:優質上市(Premium listing)及標準上市(Standard listing)。優質上市公司須符合監管和治理的最高標準,標準上市則須符合歐盟法規規定的要求。

※本文轉載自低碳生活部落格〈光是TCFD還不夠 多國將強制企業揭露氣候風險 ——兼談台灣如何因應〉

參考資料

- 衛報(2020年11月9日),UK to make climate risk reports mandatory for large companies

- HM Treasury(2020),Interim Report of the UK’s Joint Government-Regulator TCFD Taskforce Retrieval Date: 2021/7/15.

- HM Treasury(2020),A Roadmap towards mandatory climate-related disclosures Retrieval Date: 2021/7/15.

- 路透社(2018年11月26日),' Tragedy of the horizon' still holding back action on climate change, Carney says

- 英國金融行為監理總署(FCA)(2021年6月),Enhancing climate-related disclosures by asset managers, life insurers, and FCA-regulated pension providers

- 英國金融行為監理總署(FCA)(2021年6月),Enhancing climate-related disclosures by standard listed companies and seeking views on ESG topics in capital markets